2023年,产业园区跑步入局REITs

在产业地产这片充满挑战的土地上,开发商们长久以来一直在资金退出的迷雾中摸索。然而,近两年来,随着产业园区REITs的常态化运行,这一难题终于找到了破解之道。REITs如同一把钥匙,打开了“投融建管退”这条产业链的最后一扇门,让沉淀在园区的资金找到了一条金融化的退出之路。与此同时,国资的积极探索和成功案例,犹如指引灯塔,为那些持有优质园区资产的企业带来了希望的曙光。

今天,转载选址960文章,与大家一起洞察2023年产业园区的新趋势。

正文:

2022年底,华夏合肥高新产业园、国泰君安临港创新产业园、国泰君安东久新经济产业园、华夏和达高科产业园先后成功获批上市。

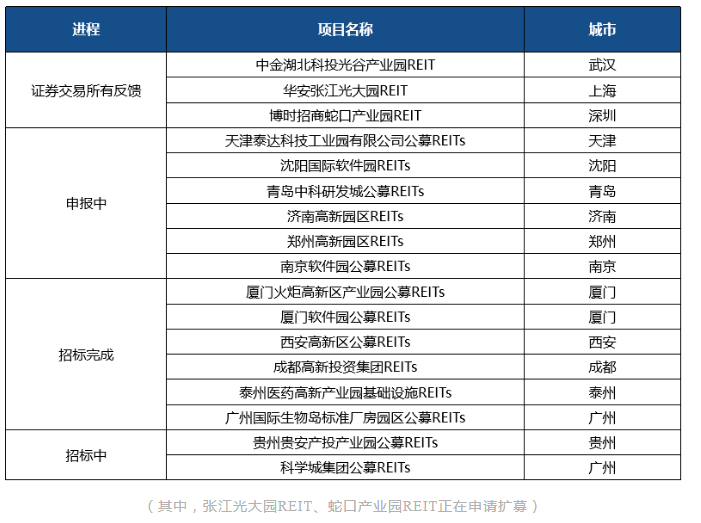

2023年第一季度还没有结束,全国已经有近20支产业园REITs跑起来了……

中国产业园:等REITs久矣

REITs,源自20世纪60年代美国并在通货膨胀的浪潮中诞生的金融产品,被直译为房地产投资信托基金。然而,在实际运用中,它的涉猎范围广泛,涵盖了从零售、住宅到基础设施、医疗、办公、工业、数据中心、仓储、租赁住房、林地等诸多物业类型,特别是在工业、办公和住宅领域的运用尤为频繁。

自诞生之日起,REITs便展现出其与其他资产证券化产品所不同的独特优势。作为一种创新的融资方式,它为中小投资者进入不动产领域提供了较低的门槛,使他们能够共享租金与收益,具有长期收益率高于股票,波动性低于股票的收益特点。更重要的是,它解决了产业地产投资大而回报周期长的痛点。因此,无论是其诞生地美国,还是作为世界金融中心之一的新加坡,都将REITs视为一种积极的资管形式。

在我国,产业园区作为一类特色基础设施资产,具有高战略定位和大经济贡献,但它们需要巨大的资金投入,且收益回报漫长而缓慢,退出渠道困难,这往往导致大量资金沉淀其中,或令人望而生畏,甚至让大多数园区长期陷入短贷长投+拆东补西的错位和撕裂中。

REITs的出现,以资本的手段,完善了产业园区的投融建管退闭环体系,盘活了现有的存量资产,解决了产业园地周转率的困境。其带来的现金回笼让园区运营方终得以轻松上阵,获得良好的投资机会和收益空间,为构建双循环、地产软着陆、破解土地财政、化解金融风险提供了解决方案,满足了园区运营者对良好产业生态建设体系的期望。

事实上,早在2004年,商务部就关注到了REITs产品,但由于种种认知和实践中的误区,当时大部分基于工业地产基础上的REITs尝试均以失败告终。

直到2019年9月3日,招商局商业房地产投资信托基金向港交所递交主板IPO上市申请,花旗环球金融为独家代理人。根据招股书显示,此次基金投资组合初步为蛇口的5个商业物业——新时代广场、数码大厦、科技大厦二期和花园城购物中心,建筑面积为26.24万平方米,可租赁总面积25万平方米,根据可租赁总面积计的平均租用率为81.0%,涉及物业资产估值约为65.17亿元。

其中,数码大厦、科技大厦、科技大厦二期均为蛇口网谷园区内的写字楼综合体(技术上划为工业用途),给国内正在酝酿的国产版园区公募REITs做了一次示范动作。

2021年3月11日,国家第十四个五年规划出台,明确提出,推动基础设施领域不动产投资信托基金(REITs)健康发展,形成存量资产和新增投资的良性循环。紧接着,2021年6月21日,华安张江光大园REIT、东吴苏州工业园REIT、博时蛇口产业园REIT作为首批基础设施公募REITs在上交所上市并交易,正式拉开了中国产业园区资本时代的序幕。

资本园区时代:百家争鸣

以进展最快、最顺利的招商蛇口为例,其成立于改革开放的初期,秉持着“敢为天下先”的文化理念,建设了中国对外开放的第一个工业区,培育了一大批行业领先的优秀企业,积累了丰富的城市园区开发经验。

在招股说明书披露的细节中,我们得以窥见招商蛇口REITs的基石——深圳蛇口网谷的万融大厦和万海大厦,这两座大厦以其25.38亿元的总体估值,以及每平方米26688元的单价,昭示了其发行规模20.79亿元和发行价格2.31元人民币的坚实基础。预计10.40亿元的回收资金,将主要用于投资招商局智慧城、高新网谷等五个在建产业园基础设施项目,彰显出其稳健的资金运用策略。2021年和2022年,其分红回报率分别达到了4.1%和4.17%,显示出良好的投资回报前景。

张江,作为国内自主创新的主要承载地,是中国高科技园区的名片,其REITs探索的操作实例——张江光大园,位于张江科学城范围内,由七栋研发楼组成,总建筑面积50865平方米,其工业用地属性下,高达99%的出租率和每平方米5.19元的租金,让这个项目估值达到14.7亿元,单价28853元/平米,为首批申报项目中最高。2021年和2022年,其分红回报率分别为4.74%和4.11%,表现稳健。

与上述两个项目相比,苏州工业园REITs则是由苏州工业园区管委会推动,其选取的新建元控股旗下的2.5产业园和苏州国际科技园五期,以其56万平方米的总建筑面积和33.5亿元的总体估值,平均单价5982元/平米,以及2021年和2022年分别达到4.5%和4.54%的分红回报率,显示出其稳健的投资价值。

这三只产业园REITs,均由国企央企主导,是改革开放时期的探路先锋,为全国的科技园区树立了标杆。从这三家开始REITs试点,反映出国家相关部门对REITs开局的高度重视和谨慎态度。这三只优质的产业园REITs,果然不负众望,一上市就引爆了一波REITs潮,引发了市场的广泛关注。

2021年10月13日,上海临港园区REIT和中关村园区REIT在上海证券交易所完成申报,标志着国家级开发园区的REITs正式进入市场。

上海临港园区REITs,由临港集团发起,成为全国首个以标准厂房为基础资产的产业园公募REITs产品。其招募说明书显示,临港REIT以优质高标准厂房作为底层资产,分别为临港奉贤智造园一期与临港奉贤智造园三期。两处资产均处于临港新片区核心区域,交通及区位优势明显,显示出其独特的投资价值。

中关村园区REITs,由中关村发展集团发起,底层资产是中关村软件园公司持有的三栋科技载体物业,平均出租率达到95%以上,租户基本以科技类企业为主,包括度小满金融、快手、科大讯飞等境内外上市公司及独角兽企业,显示出其良好的盈利能力和投资潜力。

紧接着,杭州和达高科产业园、济南高新区REITs、郑州高新园区REITs纷纷进入申报程序,市场对REITs的热情持续升温。

2021年12月9日,民营企业昂立集团开发运营的沈阳国际软件园官方宣布,正式启动公募REITs项目,这标志着REITs潮中,将迎来第一个申报的民营产业园。

沈阳国际软件园自009年启动,2010年正式投入使用以来,已成为东北地区一颗璀璨的科技园区明珠。位于沈阳高新区浑南新城的它,不仅曾荣获东北地区“中国骨干软件园区十强”之首,更是以其远见卓识的规划与运营模式,赢得了业界的广泛认可。总规划用地达5平方公里,总建筑面积近400万平方米,总投资额超200亿元的沈阳国际软件园,采取分期滚动开发与租售结合的以售养租模式,其一期工程已投入使用的产业办公楼宇面积近80万平方米,其中60%为自持租赁,包括3万平方米的孵化器及相应配套设施。

然而,尽管沈阳国际软件园的运营模式和发展前景备受看好,其REITs项目仍在申报过程中。截至目前,我国基础设施公募REITs已完成申报的有25支,其中产业园REITs有8支,如博时蛇口产业园REIT、华安张江光大REIT等。而正在申报路上等待上市的项目,据统计已有17支。

自REITs在国内诞生仅20个月以来,我国产业园区的REITs潮已经势不可挡。可以预见,中国的产业园区将正式迎来“资本园区”时代,届时,资本的力量将进一步推动产业园区的发展,实现产业与资本的共赢。

园区资本化:更好还是更坏

无疑,通过REs,产业园区的流动性得以实现,这无疑为园区的发展带来了新的机遇。然而,这也对产业园区的运营者提出了更高的要求。在REITs化的园区中,只有那些具有强大产业吸附能力,能够实现产业生态良性聚集,并且自身能力能够支撑租约的稳定和租金的提升的园区,才能在资本化的道路上走得长久。

在这种逻辑下,那些以传统思路的重资产、轻运营的“房东”模式在资本、产业、运营等方面都将面临更加严峻的挑战。在REITs的浪潮下,每个产业园区运营者都应该思考,未来的道路将如何发展,或者我们能够走向何处?这是一个值得深思的问题。